美联储数字货币发行:影响、挑战与未来展望

在现代金融科技的迅速发展背景下,中央银行数字货币(CBDC)已成为全球经济的重要话题。美国的中央银行——美联储,也开始认真研究和探索数字货币的发行。这不仅将对美国的金融体系产生深远的影响,也可能重塑全球的金融格局。本文将深入探讨美联储数字货币的发行背景、潜在影响、面临的挑战以及未来的展望。

美联储数字货币的背景

美联储数字货币的构想源于对现有金融体系变化的反应。随着区块链和数字技术的进步,加密货币如比特币和以太坊等逐渐流行,使得人们对数字货币的关注度不断上升。同时,COVID-19疫情加速了无现金支付和数字交易的增长,进一步推动了数字人民币等其他国家中央银行数字货币的测试和发布。

在此背景下,美联储意识到必须参与和适应这一趋势。2021年,美联储发布了一份关于数字美元的讨论文件,探讨数字货币的潜在益处和风险,从而开启了广泛的公众咨询和讨论。

数字货币的潜在影响

美联储数字货币的发行可能会带来一系列影响,以下是其中几个关键点:

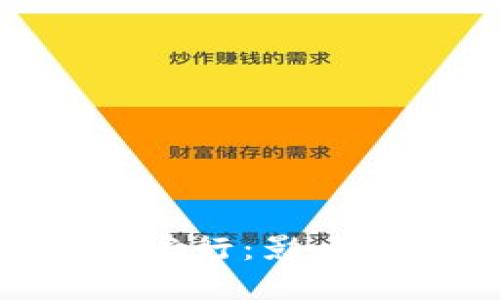

1. 提升支付系统的效率:数字美元可以使支付更加快捷,各种交易更加便利,尤其是在跨境转账时,其可能性和效率都将得到提升。一旦数字货币问世,消费者和企业在进行线上交易时,可以减少对中介机构的依赖,从而降低交易成本。

2. 促进金融包容性:数字货币的使用能够帮助那些在传统银行体系中受到排斥的人群,尤其是低收入阶层和无银行账号的人,能够更容易地接入金融服务。通过数字货币,这些人可以直接进行交易,无需依赖传统银行的服务。

3. 货币政策的工具:数字美元也可能为美联储提供新的货币政策工具。通过控制数字货币的供应和使用,美联储可以更精确地实施货币政策,比如在经济低迷时更有效地实施量化宽松。

4. 维护金融稳定:在局势动荡时,数字货币可能帮助维护金融体系的稳定。然而,这种稳定性也取决于如何设计和实施数字货币。

面临的挑战与风险

尽管数字货币的发行带来了诸多潜在益处,但美联储在推动这一进程时也面临许多挑战:

1. 技术与安全性数字货币的安全性是一个首要问题。美联储需要确保数字美元的网络安全,以防止黑客攻击和数据泄露。此外,数字货币的基础技术(如区块链)需稳定且具备扩展性,以应对大规模使用的需求。

2. 隐私数字货币的使用可能会引发个人隐私保护的担忧。美联储需要在推行数字货币的同时,平衡用户隐私与防止洗钱等违法行为之间的关系。设计合适的个人信息保护和数据使用政策至关重要。

3. 金融体系的结构变动:数字货币的引入可能会扰动现有金融体系的结构。例如,传统银行可能会面临更加激烈的竞争,一些银行的功能可能会被弱化。美联储需要考虑如何在此过程中保护传统金融机构的稳定性。

4. 政策和法规的挑战:数字货币的发行需要涉及到法律和政策的调整。美联储必须与其他政策制定者,包括国家和地方政府合作,确保法规能够跟上数字货币的发展,而不是约束其潜力的发展。

未来展望与可能问题

随着技术进步和市场变化,美联储数字货币的推出可能是不可避免的。下面是一些未来可能会被讨论和解决的

1. 美联储数字货币是否会影响美元的地位?随着全球各国央行纷纷探索数字货币,尤其是中国的数字人民币的推进,美国如果不加快数字美元的发行,可能会面临其货币国际地位的挑战。因此,数字美元能否维持甚至加强美元的全球储备货币地位将成为一个焦点。

2. 数字货币的工作机制是怎样的?美联储将如何设计数字美元的工作机制,涉及资金的存储、贷款、利息及交易费用等多个方面。设计方案是否能够有效运行是数字货币能否成功的关键,因此相关讨论对项目推进至关重要。

3. 数字货币的经济影响如何评估?在预测经济影响时,如何量化数字美元的影响、潜在的经济成长以及通货膨胀的状况,将是一个复杂的经济学问题。美联储需要做好充分的准备和市场调查,以确保数字货币的经济影响得到有效评估和监控。

4. 如何实现公众的接受度?数字美元最终将依赖于公众的接受与参与。美联储需要制定有效的沟通策略,以便向民众解释数字货币的益处和使用方式,从而消除公众的疑虑和抵触情绪。

总的来说,美联储数字货币的发行是一个复杂而多面的议题,涉及技术、经济、法律、政策等多个方面。随着讨论的深入和技术的进步,美联储的数字货币或将成为未来经济的重要组成部分,值得我们持续关注。